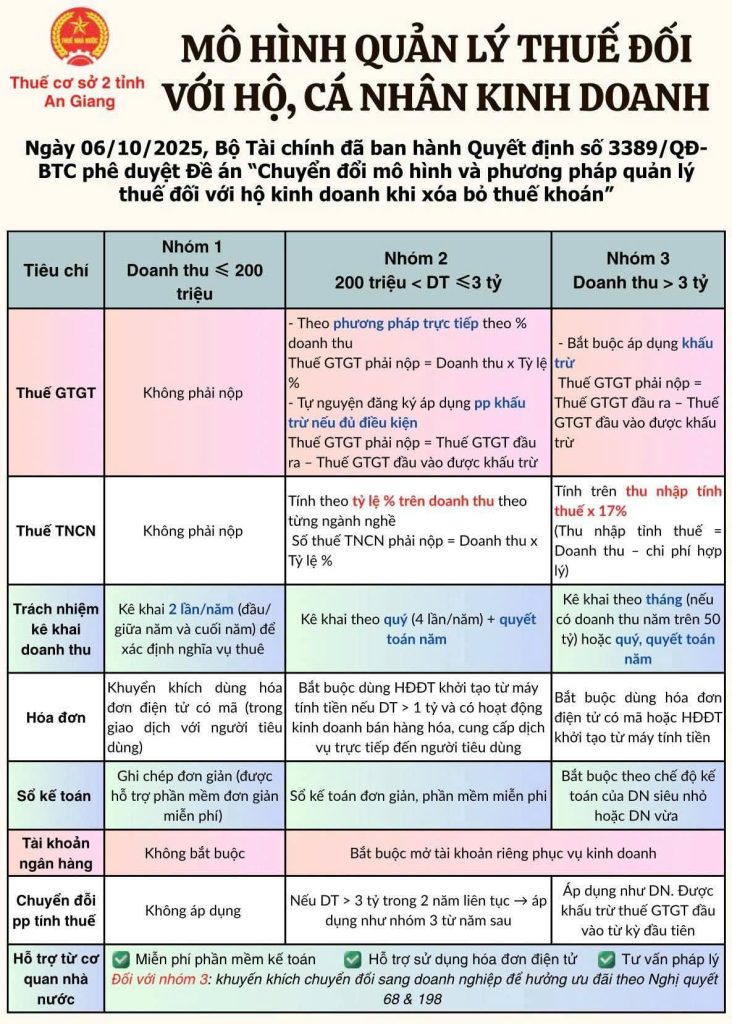

Ngày 06/10/2025, Bộ Tài chính đã ban hành Quyết định số 3389/QĐ-BTC phê duyệt Đề án “Chuyển đổi mô hình và phương pháp quản lý thuế đối với hộ kinh doanh khi xóa bỏ thuế khoán”

TH.FINTAX trích dẫn mục 2. Cơ sở lý luận trong Đề án “Chuyển đổi mô hình và phương pháp quản lý thuế đối với hộ kinh doanh khi xóa bỏ thuế khoán” như sau:

2.1. Khái quát về hộ kinh doanh và chính sách hiện hành

“Hộ kinh doanh” là loại hình kinh doanh do một cá nhân hoặc các thành viên hộ gia đình đăng ký thành lập theo quy định của pháp luật và chịu trách nhiệm bằng toàn bộ tài sản của mình đối với hoạt động kinh doanh của hộ kinh doanh. “Cá nhân kinh doanh” là cá nhân có thực hiện hoạt động kinh doanh và chịu trách nhiệm bằng toàn bộ tài sản của mình đối với hoạt động kinh doanh. Về nghĩa vụ thuế, HKD phải thực hiện đăng ký thuế và kê khai nộp các loại thuế tương tự doanh nghiệp, chủ yếu gồm thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN) phát sinh từ hoạt động sản xuất kinh doanh. Tuy nhiên, hiện nay pháp luật thuế cho phép hai phương thức tính thuế đối với HKD: phương pháp khoán và phương pháp kê khai.

– Hộ kinh doanh nộp thuế theo phương pháp khoán: áp dụng cho HKD, cá nhân kinh doanh không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ. Cơ quan thuế xác định số thuế phải nộp theo phương pháp khoán định kỳ (thường là hàng năm) căn cứ vào doanh thu ước tính và tỷ lệ thuế trên doanh thu. Cụ thể: Thuế GTGT và thuế TNCN của HKD khoán được tính bằng doanh thu khoán x (nhân) với tỷ lệ thuế tương ứng theo ngành nghề (ví dụ: (i) phân phối hàng hóa: GTGT 1%, TNCN 0,5%; (ii) dịch vụ: GTGT 5%, TNCN 2%; (iii) xây dựng có nguyên vật liệu: GTGT 3%, TNCN 1,5%; và (iv) cho thuê tài sản: GTGT 5%, TNCN 5%…). HKD nộp thuế khoán không phải lập sổ sách kế toán, không phải lập tờ khai thuế hàng tháng/quý; thay vào đó nộp tờ khai duy nhất đầu năm (Mẫu 01/CNKD) để cơ quan thuế làm căn cứ ấn định doanh thu và số thuế khoán cả năm. Nếu HKD khoán có phát sinh sử dụng hóa đơn lẻ (hóa đơn điện tử có mã của cơ quan thuế cấp theo từng lần) thì phải khai thuế, nộp thuế bổ sung cho doanh thu trên hóa đơn từng lần phát sinh trước khi được cấp hóa đơn.

Từ ngày 01/06/2025, theo quy định mới tại Nghị định số 70/2025/NĐ-CP, các HKD nộp thuế khoán có doanh thu từ 1 tỷ đồng/năm trở lên có hoạt động bán hàng hóa, cung cấp dịch vụ trực tiếp đến người tiêu dùng (trung tâm thương mại; siêu thị; bán lẻ (trừ ô tô, mô tô, xe máy và xe có động cơ khác); ăn uống; nhà hàng; khách sạn; dịch vụ vận tải hành khách, dịch vụ hỗ trợ trực tiếp cho vận tải đường bộ, dịch vụ nghệ thuật, vui chơi, giải trí, hoạt động chiếu phim, dịch vụ phục vụ cá nhân khác theo quy định về Hệ thống ngành kinh tế Việt Nam sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền kết nối chuyển dữ liệu điện tử với cơ quan thuế, phải chuyển sang sử dụng hóa đơn điện tử khởi tạo từ máy tính tiền (HĐĐT-MTT) có kết nối dữ liệu với cơ quan thuế. Đây là bước đầu để tăng minh bạch doanh thu của HKD khoán, tạo tiền đề cho việc bỏ thuế khoán trong tương lai gần.

– Hộ kinh doanh nộp thuế theo phương pháp kê khai: áp dụng cho hộ kinh doanh quy mô lớn hoặc tự nguyện lựa chọn kê khai. Theo Luật Quản lý thuế hiện hành, “quy mô lớn” của HKD được xác định khi doanh thu và số lao động đạt mức tối đa của tiêu chí doanh nghiệp siêu nhỏ (theo Luật Hỗ trợ doanh nghiệp nhỏ và vừa). Những HKD này hoặc hộ tự nguyện kê khai sẽ thực hiện đầy đủ chế độ kế toán, hóa đơn tương tự doanh nghiệp.

Hộ kê khai phải sử dụng hóa đơn điện tử có mã của cơ quan thuế cho mọi giao dịch bán hàng, cung cấp dịch vụ; định kỳ hàng tháng hoặc quý nộp tờ khai thuế GTGT, TNCN (Mẫu 01/CNKD kèm Phụ lục 01-2/BK-HĐKD). Số thuế GTGT, TNCN phải nộp của HKD kê khai được tính theo phương pháp trực tiếp trên doanh thu (tỷ lệ % nhân doanh thu, giống tỷ lệ của HKD khoán).

– Đối với nhóm hộ, cá nhân kinh doanh trên nền tảng thương mại điện tử: đây là nhóm có đặc điểm hoạt động hoàn toàn trực tuyến, không gắn với địa điểm kinh doanh cố định, có khả năng thực hiện giao dịch xuyên tỉnh, xuyên biên giới. Phần lớn dữ liệu giao dịch của nhóm này được hình thành và lưu trữ trên hệ thống của nền tảng thương mại điện tử hoặc đơn vị trung gian thanh toán; tại cơ sở kinh doanh, dữ liệu chủ yếu là bản sao hoặc báo cáo trích xuất từ nền tảng, không phải dữ liệu gốc phát sinh trực tiếp tại điểm bán như mô hình truyền thống.

Như vậy, về nguyên tắc: (i) cách tính thuế của HKD kê khai tương đồng với doanh nghiệp nộp thuế theo phương pháp trực tiếp: Thuế GTGT = tỷ lệ% x doanh thu; Thuế TNCN (thuế TNDN đối với doanh nghiệp không hạch toán được chi phí) = tỷ lệ% x doanh thu; (ii) Điểm khác biệt lớn nằm ở doanh nghiệp có quy mô nhỏ và vừa thực hiện: nộp thuế TNDN trên thu nhập tính thuế (có trừ các khoản chi phí) và nộp thuế GTGT theo phương pháp khấu trừ và thực hiện chế độ kế toán (mở tài khoản kế toán, báo cáo tài chính, sổ sách kế toán, chứng từ kế toán); trong khi đó tất cả HKD không phân biệt quy mô, kể cả các HKD có quy mô tương đương doanh nghiệp nhỏ, vừa (như các HKD trong lĩnh vực nông nghiệp, lâm nghiệp, thủy sản; lĩnh vực công nghiệp, xây dựng có doanh thu trên 03 tỷ hoặc trong lĩnh vực thương mại và dịch vụ có doanh thu trên 10 tỷ) đều thực hiện nộp thuế TNCN, GTGT theo phương pháp trực tiếp trên doanh thu, có thể không thực hiện chế độ kế toán (HKD nộp thuế khoán) hoặc thực hiện chế độ kế toán đơn giản, ghi chép sổ đơn, không phải mở tài khoản kế toán, lập báo cáo tài chính.

2.2. Chính sách thuế và quản lý thuế đối với hộ kinh doanh so với doanh nghiệp

Hệ thống chính sách pháp luật hiện hành tạo ra sự khác biệt tương đối giữa HKD và doanh nghiệp, thể hiện trên các phương diện: thủ tục đăng ký, nghĩa vụ thuế và hóa đơn, chế độ kế toán, và các quy định quản lý chuyên ngành. Cụ thể:

– Về đăng ký kinh doanh và đăng ký thuế:

+ HKD đăng ký tại Phòng Tài chính – Kế hoạch cấp quận/huyện (từ ngày 1/7/2025, hộ kinh doanh có thể nộp hồ sơ đăng ký hộ kinh doanh và nhận kết quả tại Phòng Tài chính – Kế hoạch xã/phường nơi hộ kinh doanh đặt trụ sở chính), hồ sơ đơn giản (đơn đăng ký HKD, giấy tờ tùy thân của chủ hộ…) và thời gian cấp đăng ký nhanh (03 ngày).

+ Doanh nghiệp đăng ký tại cơ quan đăng ký kinh doanh cấp tỉnh, hồ sơ phức tạp hơn (giấy đề nghị đăng ký doanh nghiệp, điều lệ, danh sách thành viên/cổ đông…), nhưng cũng được xử lý trong 3 ngày nếu hợp lệ.

Về đăng ký thuế, pháp luật cho phép cơ chế một cửa liên thông: khi đăng ký doanh nghiệp hoặc HKD, thông tin thuế được chuyển sang cơ quan thuế để cấp mã số thuế đồng thời. Tuy nhiên, trên thực tế còn tình trạng đăng ký kinh doanh nhưng không đăng ký thuế đối với hộ kinh doanh, do sự phối hợp giữa cơ quan thuế và đăng ký kinh doanh chưa chặt chẽ trước đây (thời điểm trước 01/7/2023 khi chưa thực hiện thủ tục liên thông giữa đăng ký kinh doanh và đăng ký thuế).

– Về chế độ kế toán, hóa đơn:

+ Doanh nghiệp (kể cả doanh nghiệp siêu nhỏ) phải thực hiện chế độ kế toán theo quy định và sử dụng hóa đơn điện tử cho mọi giao dịch bán hàng, dịch vụ (trừ một số trường hợp đặc thù).

+ Trong khi đó, phần lớn HKD (nhóm nộp thuế khoán) không phải ghi sổ kế toán, chỉ khai doanh thu để cơ quan thuế ấn định; nếu cần hóa đơn thì cơ quan thuế cấp lẻ từng lần. Chỉ những HKD kê khai mới sử dụng hóa đơn điện tử thường xuyên và ghi chép doanh thu chi phí đầy đủ như doanh nghiệp.

Sự khác biệt này dẫn đến mức độ minh bạch về doanh thu, chi phí của HKD thấp hơn nhiều so với doanh nghiệp, gây khó khăn cho quản lý thuế và tạo kẽ hở để một số HKD lợi dụng khai thấp doanh thu khoán nhằm giảm thuế phải nộp.

– Về phương pháp tính thuế: Như đã trình bày, doanh nghiệp có thể lựa chọn phương pháp khấu trừ (tính thuế trên thu nhập và thuế GTGT được khấu trừ) hoặc phương pháp trực tiếp trên doanh thu. HKD thì về cơ bản đều tính thuế trên doanh thu (khoán hoặc kê khai trực tiếp), không có cơ chế thuế TNCN tính trên thu nhập sau khi trừ chi phí tương tự thuế TNDN trừ khi họ chuyển sang mô hình doanh nghiệp. Điều này tạo ra chênh lệch: doanh nghiệp được trừ chi phí hợp lý khi tính thuế, còn HKD khoán nộp thuế theo tỷ lệ cố định trên doanh thu nên tổng mức thuế suất thực tế thấp hơn nhưng không tính đến yếu tố chi phí. Nhiều ý kiến cho rằng cần cho phép HKD được khấu trừ chi phí khi tính thuế TNCN để khuyến khích họ mở rộng kinh doanh, hoặc giảm thuế suất thuế TNCN cho HKD lớn để tiệm cận với thuế suất TNDN.

– Về các nghĩa vụ và quản lý khác: Doanh nghiệp chịu sự quản lý chặt chẽ hơn về bảo hiểm xã hội cho lao động, phòng cháy chữa cháy, an toàn lao động, phòng chống hóa đơn chứng từ giả…, trong khi HKD thường không bị thanh tra, kiểm tra các nghĩa vụ này một cách đầy đủ. Mặt khác, một số quy định ưu đãi, hỗ trợ lại chỉ áp dụng cho doanh nghiệp mà chưa bao quát HKD (ví dụ ưu đãi thuế TNDN cho doanh nghiệp nhỏ và vừa, hỗ trợ lãi suất, mặt bằng kinh doanh…). Sự khác biệt này dẫn đến tâm lý nhiều hộ không muốn chuyển lên doanh nghiệp vì cho rằng mô hình HKD có lợi hơn về nghĩa vụ thuế (thuế khoán thấp) và ít bị thanh kiểm tra, ràng buộc hơn.

Nhìn chung, khung pháp luật hiện nay phân biệt HKD và doanh nghiệp dựa trên hình thức pháp lý hơn là bản chất và quy mô kinh doanh, dẫn đến chưa thật sự công bằng giữa các loại hình. Điều này đã vô tình tạo lợi thế cho việc kinh doanh dưới hình thức HKD so với thành lập doanh nghiệp, trở thành rào cản khiến nhiều hộ ngại chuyển đổi lên doanh nghiệp. Do đó, một trong những nhiệm vụ, quan trọng của Đề án là thu hẹp dần khoảng cách về chính sách giữa HKD và doanh nghiệp, tiến tới quản lý HKD theo hướng tương đồng doanh nghiệp về nghĩa vụ thuế và chế độ quản lý, phù hợp với thông lệ quốc tế.

#kekhaithue #hokinhdoanh #quyettoanthue #tuvanthanhlapdoanhnghiep #luatbaohiemxahoi2024 #giaithedoanhnghiep #daotaothfintax #tuvanthuethfintax

>>>>>>>>>Tải xuống toàn văn bản tại đây